こんにちは、おじさんです。

2025年はいってから、仮想通貨界隈ではRWAの話題が今まで以上に多くなってきました。

仮想通貨初心者の方には、あまり聞き慣れない言葉だと思いますけど、これからRWAのトークン化はこれからの金融の要になっていくので、知っておくとモテますよ。

・・(´∀`*)ウフフ

では、記事をどうぞ♥️

1. RWAトークン化とは?初心者でもわかる基礎知識

仮想通貨の世界に新たなトレンドが到来しています。

それが「RWA(Real World Asset)トークン化」。

今までの仮想通貨はビットコインやイーサリアムのようなデジタル資産が中心でしたが、現実世界の不動産や株式、美術品といったリアル資産もブロックチェーンでトークン化される時代が来ているのです。

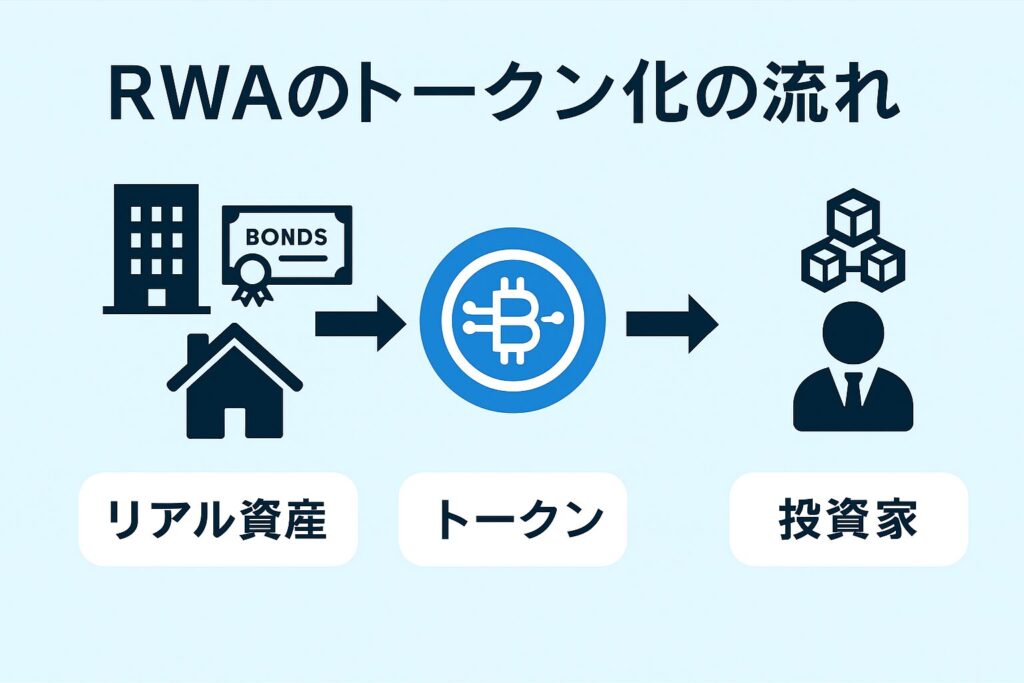

RWAとは「Real World Asset」の略で、現実世界に存在する資産(例:不動産、株式、債券など)を指します。

これをブロックチェーン技術を使って「トークン」としてデジタル化し、仮想通貨のように売買可能にするのが「RWAトークン化」です。

メリット

- 取引コストの削減(仲介業者が不要)

- 少額から投資が可能(不動産の一部だけ購入など)

- 透明性と信頼性の向上(履歴がすべて記録される)

- トークン化:資産をデジタルの“証明書”のようなものにして、ブロックチェーン上で管理・売買できるようにすること。

- ブロックチェーン:取引履歴を暗号で守りながら記録し続ける分散型のデータベース。改ざんが非常に困難なため信頼性が高い。

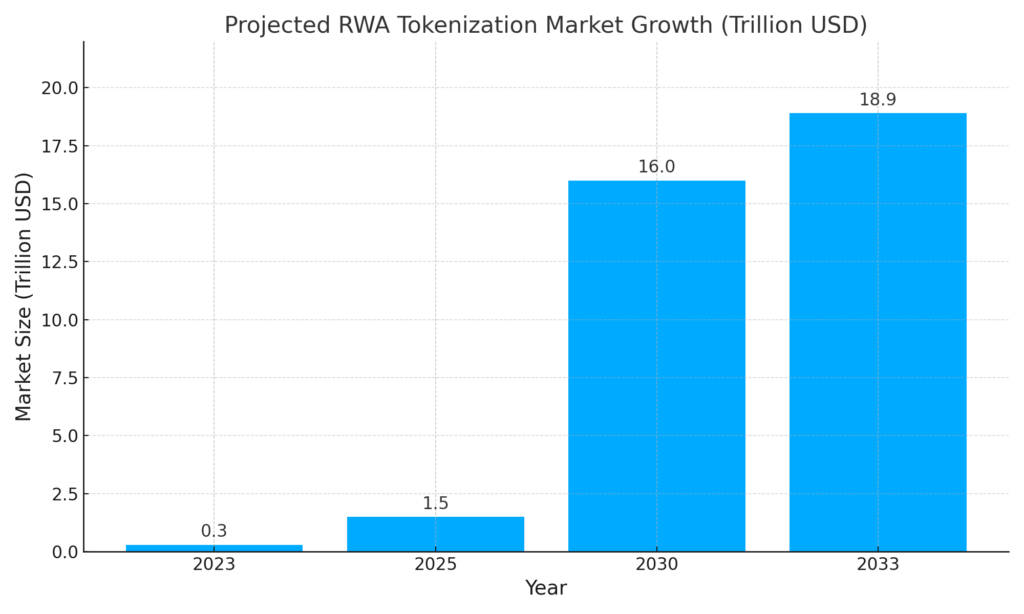

2. 爆発的成長が予測されるRWA市場の規模とは?

ボストン・コンサルティング・グループやリップル社の調査によれば、RWAトークン化市場は2030年には16兆ドル(約2,200兆円)、2033年には18.9兆ドル(約2,792兆円)規模に達するとの予測があります。

この成長の背景には以下の要因があります:

- 世界的なデジタル経済の拡大

- 分散型金融(DeFi)の普及

- 金融包摂(だれでも投資できる仕組み)

- DeFi(ディーファイ):中央機関(銀行など)を介さず、ブロックチェーン上で金融サービスを提供する仕組み。

- 金融包摂:これまで投資できなかった層でもアクセスできるようにすること。

3. 注目の資産カテゴリーはこれだ!

RWAとしてトークン化されている資産の種類は多岐に渡りますが、特に注目されているのは以下の3つです:

不動産の一部をトークンとして販売することで、少額からの投資が可能に。たとえば、マンション1棟の1%だけを保有することも。

国債や企業の株式もトークン化。これにより、伝統的な金融商品もDeFi経済圏に組み込まれつつあります。

高額な美術品や金などの資産も、トークン化によって分割所有が可能に。

4. 大手金融機関が続々参入中!注目の事例紹介

RWA市場の可能性にいち早く気づいたのが、世界の大手金融機関たちです。

🏦 ブラックロック(BlackRock)

2024年、トークン化ファンド「BUIDL」をEthereum上でローンチ。米国短期国債などに投資し、1 BUIDL = 1 USDで日次利回りを提供。Solanaなど複数チェーンにも対応し、実需型RWAのリーディングケースに。

🏛 JPモルガン(J.P. Morgan)

独自の「Onyx」で債券・ローン・決済をトークン化。Apolloと連携した「Crescendo」では富裕層向け資産管理をオンチェーン化。商業銀行によるRWA実装の先駆け。

🏛 ゴールドマン・サックス(Goldman Sachs)

証券トークン基盤「GS DAP」を通じ、欧州投資銀行の債券をトークン化。Canton Networkにも参加し、法的整合性を重視したRWAインフラを展開。

🏦 フランクリン・テンプルトン(Franklin Templeton)

個人向けトークンファンド「OnChain U.S. Government Money Fund」を提供。米国債をStellarやEthereum上で運用し、低コストで日次利回りを実現。パブリックチェーン活用の先駆け。

5. 注目のRWA関連仮想通貨7選

RWAトークン化の分野では、特定の仮想通貨プロジェクトが急成長しています。

🏛 MakerDAO(MKR)

分散型ステーブルコイン「DAI」を発行。リアル資産を担保にするモデルで、DeFiの基盤を支える代表的存在。

💵 Ondo Finance(ONDO)

米国債をトークン化し、高利回りの資産運用商品を提供。機関投資家マネーをDeFiに呼び込む注目プロジェクト。

🏘 RealT(REALT)

アメリカ不動産を1ドルから小口購入可能。毎週、家賃収入(USDCなど)を受け取れる仕組みが人気。

📜 Polymath(POLY)

証券トークン発行のためのインフラを提供。規制対応を前提とした設計で、機関投資家の参入を支援。

🧾 Centrifuge(CFG)

企業の売掛債権や請求書など、実務資産をトークン化。リアルビジネスとDeFiをつなぐ独自ポジションを確立。

🌐 Stellar(XLM)

高速かつ低コストの送金チェーンとして活躍。USDCなどステーブルコインの流通基盤としてもRWA分野で注目。

⛓ Ethereum(ETH)

スマートコントラクトで多くのRWAトークンが発行される中心的プラットフォーム。RWA市場の起点と言える存在。

- ステーブルコイン:価格が安定している仮想通貨。米ドルなどの法定通貨に連動。

- スマートコントラクト:ブロックチェーン上で契約を自動で実行する仕組み。

6. RWA投資のメリットとリスクを徹底比較

RWAトークン化は注目されていますが、当然ながら投資にはメリットとリスクの両面があります。初心者でも理解できるように整理してみましょう。

メリット

- 少額から始められる:不動産や債券などの高額資産にも、1,000円単位から投資可能。

- 収益源の多様化:現物資産の配当や利息収入が得られるモデルも。

- 資産の流動性が向上:従来売買が難しかった資産が、取引所で即座に換金できるように。

リスク

- 法規制の変化:日本を含む各国でRWAに関する法整備がまだ進行中。規制リスクあり。

- プラットフォームの信用性:プロジェクトや発行者が破綻するリスクも。

- 価格変動や流動性の低さ:取引量が少ないトークンは値動きが激しく、売買が成立しにくいことも。

- 流動性:資産を現金化しやすいかどうかの指標。

- 信用リスク:相手企業やプラットフォームが倒産・不履行するリスク。

8. RWA市場は今後どうなる?2030年までの仮想通貨トレンド予測

2030年までにRWA市場は大きな変革を迎えると予測されています。その理由は以下の通りです。

- 金融とブロックチェーンの融合:従来の証券市場が徐々にオンチェーン化。

- 政府や規制当局の本格参入:米SECや日本の金融庁などがルール整備を進行中。

- ステーブルコインとRWAの連動強化:USDCなどのステーブルコインで資産購入が一般化する可能性も。

さらに、AIとの連携によるリスク管理や、保険・年金などの分野にもRWAが波及する可能性もあり、実需に基づいた仮想通貨の未来像がここにあります。

- オンチェーン:すべての記録や処理をブロックチェーン上で完結させる技術。

- ステーブルコイン:法定通貨(主に米ドル)と連動する価格安定型の仮想通貨。

まとめ

- RWA(現実資産)のトークン化は、仮想通貨の実用性を押し上げる「次の大波」

- 不動産や債券など、今まで手が届かなかった資産への投資が、スマホひとつで可能に

- ブラックロックやフランクリン・テンプルトンなどの大手金融機関も続々と参入中

- 初心者にとっては難しそうに見えるが、少額・分散投資から始めればハードルは下がる。